השוואת ריבית על פקדונות בבנקים 2025 – איפה הכסף עובד נכון ומה חשוב לבדוק

סיכום מנהלים: ריבית בנק ישראל יציבה סביב 4.5%, אך ריבית הפקדון שלך נקבעת לפי סוג הפקדון, משך, תדירות ריבית, צמודות ומס. במדריך: מיפוי סוגי פקדונות, בדיקת נטו אחרי מס (15%/25%), דוגמאות אמיתיות וchecklist להשוואה חכמה. נשלב גם כלים פרקטיים: מחשבון ריבית דריבית וחיסכון לשעת חירום.

הבסיס: איזה סוגי פקדונות קיימים ולמי הם מתאימים

פקדון קצר מועד (חודש–שלושה חודשים)

מיועד לשמירת נזילות יחסית לצד תשואה נומינלית. לרוב ריבית קבועה, משיכה מוקדמת עלולה לפגוע בריבית.

פקדון בינוני (3–12 חודשים)

sweet spot להרבה משקי בית: תמחור טוב יותר לעומת קצר, ועדיין אופק ברור. ניתן למצוא מדרגות ריבית שעולות עם התקופה.

פקדון ארוך (שנה ומעלה)

ייעודי למי שסביר שלא יזדקק לכסף. לעיתים קיימת ריבית מדורגת/step‑up או צמוד מדד.

פקדונות “גמישים” / מתחדשים

חידוש אוטומטי בסוף התקופה; בדקו תמיד מה ריבית החידוש והאם ניתן לשנות מסלול בלי קנס.

השוואת ריבית על פקדונות בבנקים 2025 – מה הבנקים היום מציעים?

ברוטו זה לא נטו: מיסוי ריבית בפקדונות

בפקדון שקלִי לא‑צמוד – המס על הריבית הנומינלית לרוב 15%. בפקדון צמוד מדד (ריבית ריאלית) – 25%. לכן חשוב להשוות נטו אחרי מס ולא רק ריבית “על הנייר”. השתמשו במחשבון ריבית דריבית וחישבו גם מס, גם הצמדה וגם תדירות חישוב הריבית.

איך קוראים “אותיות קטנות” של פקדון?

- תדירות חישוב ריבית – חודשי/רבעוני/בסוף תקופה; משפיע על אפקט דריבית‑דריבית.

- צמודות – שקלי נומינלי מול צמוד מדד (ריאלי); שימו לב למס שונה.

- עמלות – קנסות משיכה מוקדמת, עמלת פתיחה/ניהול אם קיימות.

- כשל שוק קטן – ריבית חידוש אוטומטי לעיתים נמוכה משמעותית; לא “להירדם בעמדה”.

דוגמה מספרית: 100,000 ₪ ל‑12 חודשים – שלושה מסלולים

| מסלול | ריבית ברוטו | מס | תוצאה מוערכת נטו | הערות |

|---|---|---|---|---|

| שקלי קבוע (לא‑צמוד) | 4.0% ברוטו | 15% על ריבית | ≈ 3.4% נטו | מתאים לנזילות מתונה; ברור ופשוט |

| צמוד מדד (ריאלי) | 1.6% ריאלי + מדד | 25% על ריבית ריאלית | תלוי אינפלציה בפועל | הגנה חלקית משחיקה; מס גבוה יותר |

| מדורג (step‑up) מתחדש | 3.2%→4.3% מדרגי | 15% (לרוב, אם שקלי) | ≈ 3.0–3.5% נטו | לבדוק ריבית חידוש ותנאי יציאה |

המספרים להמחשה בלבד; את ההצעה הסופית קובעים הבנקים. כדי לבדוק אתכם ספציפית, הריצו סימולציה בשלושה תרחישים: שמרני/ביניים/אופטימי.

מה עדיף: פקדון או “כרית ביטחון” נזילה?

לפני שנועלים כסף בפקדון, דאגו לחיסכון לשעת חירום. כרית מזומן מונעת משיכה מוקדמת (וקנסות) ומוזילה עלויות עוקפות. פקדון זה כלי, לא תחליף לניהול נזילות נכון.

השוואת פקדונות: צ'ק‑ליסט קצר לפני חתימה

- משך – חודש/3/6/12? מה צרכי הנזילות?

- תדירות ריבית – מתי מחושבת ומתי משולמת?

- צמודות – שקלי נומינלי או צמוד מדד? (זכרו את המס השונה)

- חידוש אוטומטי – באיזה ריבית? ניתן לבטל?

- קנסות יציאה – מה המחיר של “להתחרט”?

מתי פקדון עושה שכל – ומתי פחות

עושה שכל כשיש כסף לטווח קצר‑בינוני, ורוצים ודאות גבוהה. פחות כשהכסף מיועד לטווח ארוך מאוד – אז נשקול חלופות עם פוטנציאל תשואה גבוה יותר (למשל רכיב מניות), במסגרת תכנון כולל. להרחבה על סיכון‑תשואה, קראו השקעה במניות.

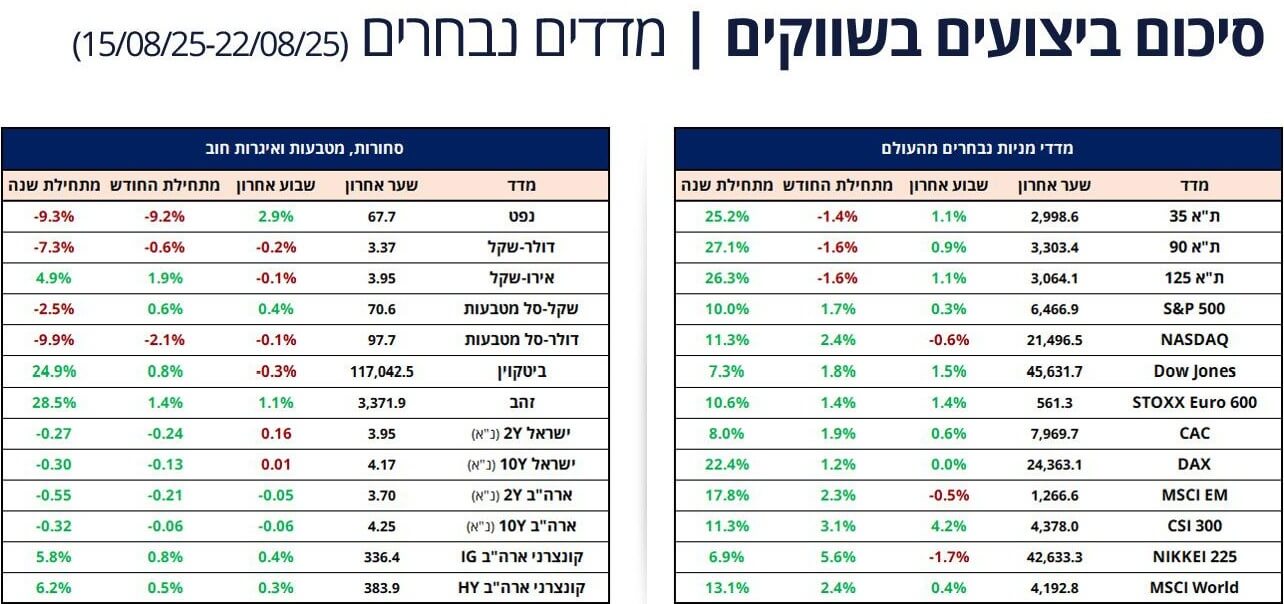

הערת שוק עדכנית

ריבית בנק ישראל קובעת את הסביבה: כשהיא גבוהה ויציבה, חלק מהבנקים מציעים קמפיינים אגרסיביים בפיקדונות קצרים. עקבו אחרי ההודעות התקופתיות והעדכונים התקשורתיים, והשוו בזמן אמת מול ההצעה האישית עם מתכנן פיננסי שתקבלו.

ריבית פקדון יומי – למי זה מתאים?

פקדון יומי מאפשר גמישות מרבית: הכסף נזיל כמעט באופן מיידי והריבית נצברת מדי יום.

עם זאת, ריבית הפקדון היומי לרוב נמוכה יחסית, ולכן הוא מתאים בעיקר למי שמעדיפ/ה נזילות מלאה על פני תשואה גבוהה.

בפועל, פקדון כזה יכול לשמש כחלופה לחיסכון לשעת חירום.

פקדון בנקאי צמוד מדד – שמירה על ערך הכסף

כאשר האינפלציה עולה, פקדון בנקאי צמוד מדד מאפשר לשמור על כוח הקנייה של ההפקדה.

עם זאת, הריבית הנומינלית לרוב נמוכה יותר ביחס לפקדון שקלי רגיל.

היתרון: מי שחושש משחיקת כספים בתרחישי אינפלציה מוצא כאן פתרון מאוזן.

פקדון שקלי לטווח קצר – איזון בין תשואה לנזילות

רוב הבנקים מציעים פקדון שקלי לטווח קצר של 3–12 חודשים.

פקדונות אלו משלבים ריבית גבוהה יותר ביחס לפקדון יומי, יחד עם וודאות גבוהה לגבי התשואה.

החיסרון: הכסף אינו נזיל לתקופה המוסכמת, אלא אם מוכנים לשלם קנס פירעון מוקדם.

פקדון ריבית משתנה – יתרון בתקופות של עליית ריבית

במסלול פקדון ריבית משתנה, הריבית צמודה לעוגן (כמו ריבית בנק ישראל או ריבית פריים) ומתעדכנת במהלך התקופה.

במצב שבו הריבית במשק במגמת עלייה, פקדון כזה עשוי להעניק תשואה גבוהה יותר לעומת פקדון בריבית קבועה.

לעומת זאת, בתקופות ירידה הריבית בפועל עלולה להישחק.

השוואת פקדונות בבנקים בישראל – נקודות מפתח

כאשר מבצעים השוואת פקדונות בבנקים בישראל, חשוב לבדוק לא רק את שיעור הריבית אלא גם את תנאי הנזילות, הצמדה למדד או למט"ח, קנסות יציאה, ועמלות נלוות.

שימוש במחשבון ריבית דריבית מאפשר להבין את האפקט המצטבר על סכומים שונים.